Начало измерений аудитории СМИ в новом городе является знаковым событием. Для каждого из субъектов рынка это несет свои выгоды: национальные компании и РА могут полноценно планировать и контролировать размещение, селлеры учитывать в прайс-листах новую аудиторию. Каковы же «тайные механизмы», которые должны сработать, чтобы город начал «меряться»? Автор статьи: Дмитрий Колесов, руководитель отдела регионального развития TNS Gallup Media. |

||||

|

Никаких тайн нет — для существования результатов постоянных исследований должны быть деньги. Во всем мире на исследования тратится не более 3-5% от оборота рекламной индустрии. В России за прошлый год рынок по данным АКАР достиг $ 6,5 млн., а по оценке российских компаний-измерителей их совокупный оборот в 2006 году составил около $ 200 млн. Легко посчитать, что на все маркетинговые исследования у нас в стране приходится около 3%, то есть мы вписываемся в общемировые тенденции. Но если говорить не о России в целом, а о региональных измерениях, то картина становится менее прозрачной, и ответить на вопрос, когда признаваемые всеми данные об аудитории СМИ появятся в конкретном городе, становится сложно. Казалось бы, размер каждого рынка должен быть известен, вычисляем 3% и, зная стоимость исследований, получаем ответ, будут рейтинги или нет. Но возникает масса сложностей: зачастую объем рынка неизвестен либо разные источники дают несравнимые результаты, большая часть денег от региональной рекламы остается в Москве, а остаток крайне неравномерно распределяется по городам и так далее. И, самое главное, заранее непонятно, кто будет финансировать измерения. Концептуально возможны два источника. Первый: национальный рынок. Платежеспособные жители крупных региональных центров потребления товаров и услуг притягивают бюджеты национальных рекламодателей. В итоге за знания об этих зрителях, слушателях и читателях согласны платить в Москве. Второй: консолидировавшийся локальный рынок. Местные игроки, договорившись, концентрируют денежные ресурсы и договариваются с измерителем. Если посмотреть на историю развития проекта TV Index (измерения аудитории ТВ), то становится понятно, что в России до 2006 года телеаудитория в городах при помощи пиплметров исследовалась за счет национального рынка.

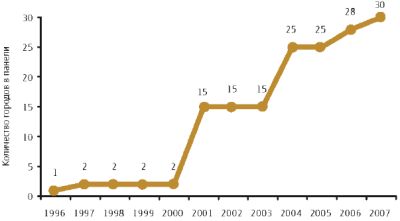

На графике очевидны два скачка — 2001 и 2004 годы. 15 самостоятельно измеряющихся городов до 2004 года — это часть национальной выборки. Иными словами, до 2004 года основной приоритет в измерениях был отдан общероссийским данным. Но уже в этих 15 городах тогда и сейчас сосредоточено 2/3 всех региональных ТВ-бюджетов. «А где остальные миллионники: Казань, Уфа, Омск?» — постоянно слышали мы от московских рекламодателей, ориентированных на регионы. Добавление еще 10 городов сделало прозрачным для оценки эффективности рекламных кампаний 80% всех денег, которые есть на региональном ТВ. Оплатили это счастье наши национальные клиенты — телеканалы и рекламные агентства. Основным итогом расширения исследований стало то, что после накопления информации о телесмотрении за год по 25 городам «Видео Интернэшнл Тренд» объявил в 2006 году о продаже на локальном ТВ по рейтингам. С этого года прейскурант по GRP опубликовал и «Алькасар». То есть стало необходимо и возможно не только торговать общероссийской аудиторией, но и обеспечивать спрос со стороны национального рекламодателя на привычную закупку и отчетность по рейтингам точечных кампаний. Проект TV Index развивается дальше. В прошлом году появилось еще 3 города. Теперь телеаудитория измеряется там, где сосредоточено 82% региональных ТВ-бюджетов. Вычитанием определяем, что на оставшиеся 139 городов России с населением 100 тыс. и более человек приходится не более 18% телевизионного локального рекламного пирога. Кажется, что тут экспансия пиплметров в регионы должна остановиться, но в 2006 году возникла новая тенденция — платежеспособный спрос со стороны локальных рынков. Так, измерения, проводимые нашей компанией, появились в Тюмени, на 2007 год планируется Тверь, на 2008 год — Тула. Это стало возможно благодаря тому, что игроки на этих рынках поняли, что, потратившись сейчас, они выиграют в будущем от увеличения спроса на них из Москвы, и смогли аккумулировать финансовые ресурсы для решения задачи. Сегодня сложно сказать, как все будет развиваться дальше. С одной стороны, региональный рынок растет быстрее национального. И возможно, что несколько городов, которые сейчас не очень интересуют московского рекламодателя, станут скоро крайне важны, и мы добавим их, не включая в национальную выборку. С другой стороны, оценки рынков показывают, что, видимо, в ближайшем будущем одномоментного резкого увеличения списка городов с постоянными измерениями не произойдет. В основном это будет локальный спрос и точечное добавление городов в панель. |

||||

| Рубрики Рынок медиа Исследования | ||||

Желанная панель. Что необходимо для начала исследований аудитории СМИ в городе

Журнал «Индустрия рекламы» |

|---|

Новые статьи |

|---|